董秘大还是总经理大,IPO需要什么样的董秘(上)

特殊说明:本文仅适用于民营企业a股IPO。

近年来,随着资本市场相关概念的普及和上市公司的增多,你可能不再视“董秘”为“董事长秘书”,你知道董秘在做什么吗? 如果企业计划IPO,会考虑专职董秘吗? 如何确保能找到合适的董秘? 针对以上问题,依次分析如下。

一、董秘是IPO企业的准法定高管

董秘,即董事会秘书,根据《公司法》第一百二十三条,上市公司设董事会秘书,负责公司股东大会和董事会会议的筹备、文件保管以及公司股东资料的管理、信息披露事务等。 同时,《公司法》第二百一十六条将董事会秘书纳入高级管理层范围。 据了解,董秘是a股上市公司的法定干部职务。

虽然IPO企业不是上市公司,但监管机构在企业的公司治理审查中将IPO企业与上市公司同等规范。 因此,董秘相当于IPO企业的准“法定”干部职位。

二、董秘的职责

《公司法》第一百二十三条对董秘职责的规定比较简单,可以视为董秘的基本职责。 对国内上市公司来说,交易所对董秘的职责规定更有指导价值,如〈深圳证券交易所股票上市规则〉(以下称《深交所上市规则》)4.4.2对董事会秘书的职责规定如下:

(一)负责公司信息披露事务,协调公司信息披露工作,组织制定公司信息披露事务管理制度,督促上市公司及相关信息披露义务人遵守信息披露相关规定。

(二)负责组织和协调公司投资者关系管理工作,协调公司与证券监管机构、股东及实际控制人、中介机构、媒体等之间的信息沟通。

(三)组织筹备董事会会议和股东大会会议,参加股东大会、董事会、监事会及高级管理人员相关会议,负责编制和签署董事会会议记录。

(四)负责公司信息披露保密工作,重大信息泄露未公开的,及时报告本所并公告。

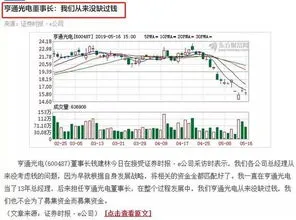

(五)关注有关公司传闻,主动求实,督促董事会等有关主体及时答复本咨询

(六)组织董事、监事、高级管理人员进行相关法律法规、本规则和本所其他规定要求的培训,协助上述人员了解各自在信息披露方面的职责。

(七)督促董事、监事、高级管理人员遵守法律法规、本规则、本所其他规定和公司章程,切实履行其承诺的公司,董事、监事、高级管理人员作出或者知道有可能作出违反有关规定的决议的,应当予以注意,并及时向本所

(八)负责公司股票及其衍生品种变动的管理事务等

(九)法律法规、本要求履行的其他职责。

与《公司法》相比,交易所对董秘职责至少增加了以下要求

1、投资者关系管理

2、公司舆情信息管理

3、公司董监高合规培训与监督

当然,企业可以基于上述范围扩大或缩小董秘的职责,但必须注意的是,在企业内缩小董秘的职权和责任范围并不意味着董秘法定(包括上市规则)的职权和责任的减少或解除。

三、董秘的任职条件:没有强制性条件。

(一)法定条件:

董秘为法定高级管理人员,其任职条件适用《公司法》第一百四十六条规定的公司董监高员排除情况。 (一)无民事行为能力或者限制民事行为能力。 (二)贪污、贿赂、侵占财产、挪用财产或者破坏社会主义市场经济秩序,处刑罚,执行期限未满五年,或者因犯罪剥夺政治权利,执行期限未满五年; (三)负责破产清算的公司、企业的董事或者厂长、经理对该公司、企业破产负有个人责任的,自该公司、企业破产清算结束之日起未超过三年。 (四)担任被违法吊销营业执照、被责令关闭的公司、企业的法定代表人,并负有个人责任的,自该公司、企业被吊销营业执照之日起未超过三年。 (五)个人所承担数额较大的债务到期未付。

公司违反前款规定选择聘用的,该聘用无效,且任职期间发生上述情况的,公司应当解除其职务。

此外,根据《公司法》第五十一条,董事、高级管理人员不得兼任监事。 因此,董秘不得由监事担任。

(二)交易所规定条件

交易所上市规则4.4.4规定,上市公司董事会秘书应当具备履行职责所需的财务、管理、法律专业知识,具有良好的职业道德和个人品德。 有下列情形之一者,不得担任公司董事会秘书: (一)最近三十六个月受到中国证券监督管理委员会的行政处罚。 )二)最近三十六个月受到证券交易所公开谴责或者三次以上举报的批评(三)本公司现任监事(四)本所认定不适合担任董事会秘书的其他情形。

可见,交易所在《公司法》的任职除外情况之外,还增加了2个。 简单来说,就是三年内不得受到证券监管部门的严重处罚。 同时,要求董秘具备履行职责所需的财务、管理、法律专业知识,具有良好的职业道德和个人品德。 由于没有具体明确的标准,这一要求形同虚设。 但从另一个方面也反映出,交易所通过董秘人选赋予了企业很大的自主决定权。

总结:除非存在《公司法》和《上市规则》所列排除情况,原则上企业董秘没有强制任职条件。

四、董秘分类

(一)分企业发展阶段: IPO董秘VS上市公司董秘

该观点认为,IPO董秘属于单一项目型,目标是成功上市企业,相对控制和集中董秘的责任、风险和收益。 退一步说,即使董秘不够能干,有重大失误,中介机构也会托底。 上市公司董秘属于持续业务型,短期责任和压力较IPO董秘轻,但承担长期责任,面临的风险不确定性高,收益不确定性也高。 因为离开中介机构的“保姆”式的照顾,董秘不够,对企业的影响很大。

(二)岗位定位(信披裂/合规董秘vsm&; amp; a/资本运作董秘

前者的情况往往见于企业内部变革或提拔的董秘,这类董秘往往来自企业综合管理部门,如人力或行政经理、总经理秘书等。 这种董秘的优势在于,在企业工作多年,熟悉公司文化,与上司有很强的信赖关系。 劣势在于很多人不能很好地转换角色,很难发挥董秘应有的作用。 在这种情况下,企业业主只需安排董秘完成基本书函和上市公司合规,收购和资本运作事项由业主指定的其他人员(可能来自公司内部,也可能来自公司外部)或业主自行负责。 长期以来的惯例,即使以后更换新的董秘,在职责定位上也很难有大的突破。

关于收购/资本运营的董秘,有两个来源。 一是企业自身培育。 这位董秘一般经历过企业的IPO,对企业所处的行业特点、主营业务、内部人员、企业文化等各方面都很熟悉,与上司也有相当的信任关系,通过个人努力,“厅(收购)资本运营”、“厨房(信披)合规”

(三)根据董秘的业务背景,成长型董秘VS职业型董秘

成长型董秘是指与企业一起经历IPO,并随着公司发展而成长的董秘。 职业型董秘主要指IPO董秘,也有部分上市公司的董秘。 主要目标是帮助企业完成IPO或解决特定问题获得相应的利润,接近项目型,主要追求短期(3年)利润,不寻求与企业的共同成长。

(四)根据董秘擅长领域,专业董秘VS资源董秘

董秘是指职务所需专业知识和技能非常过硬的董秘。 资源型董秘的优势在于拥有公司(老板)发展所需的重要资源,如人脉、资金等。 当然,这个分类界线很模糊,专业董秘也可能具有重要的资源优势,资源型董秘也可能具有很强的专业性。 必须强调的是,资源整合能力不仅依赖于丰富的资源,还需要过硬的专业知识和判断。

毕竟,对董秘有些不合适,以上分类无非是理清企业老板的思路,提高对董秘岗位的认识。 有认知的话,做决策是上司最擅长的事。