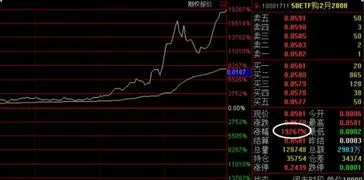

期权暴涨192倍,暴涨192倍次日暴跌92%,50ETF期权为何遭遇过山车

2月25日,a股市场三大股指全线暴涨,同时也有暴涨192倍的“50ETF买入2月2800”期权合约。 但该期权合约于2月26日暴跌,截至收盘暴跌91.74%。

这样的暴涨暴跌让很多投资者感到震惊,这到底是什么原因? 近200倍的涨幅真的那么容易赚钱吗?

首先,让我们了解什么是“50ETF购买2月2800”期权合约。

这是上海证券以50ETF为目的的买入期权,发行时间为2月27日结束后,发行价格为2.8元。

期权的价值由两部分组成。 一个是内在价值,另一个是时间价值。 期权行使价格与标的证券的市场价格(即平面期权)相等的时间价值最大,认购期权的行使价格低于标的市场价格的状态即深度实值)即实值期权)和认购期权的行使价格高于标的市场价格的状态即虚值期权虚值期权中只有时间价值没有内在价值。

南华期货研究所副所长曹扬慧对《澎湃新闻》记者表示,昨日部分50ETF期权大幅上涨,特别是2月份权重价2.8的看涨期权合约上涨190倍,这实际上是正常现象。 上周五收盘时,50ETF基金价格为2.618元。 2月权利价格2.8的看涨期权是深虚期权,该合约距离到期日只有3个交易日,2月22日收盘价期权价格为0.0003元。 由于此期权是深度虚值期权,且即将到期,期权价值几乎为0,因此上周五期权收盘价为相对合理的价格。

但2月25日股市涨幅较大,50ETF基金上涨7.56%,收于2.816元。 2月权利价格为2.8元的看涨期权合约,由深虚期权转为浅实价期权,其价格也需大幅上涨。

曹扬慧进一步表示,根据期权定价公式,标的价格为2.816元,标的历史波动率为16.43%,剩余到期日为2天,无风险利率为3.06%,计算该期权合约的理论价格为0.0263元

“这说明了昨天期权价格涨幅过大的原因的主要两点。 一是标的合约50ETF基金涨幅较大,该合约由深虚合约变为实值合约。 二是期权隐含波动率上升较快,投资者参与市场意愿明显增强。 ”曹扬慧说。

而到了2月26日,市场出现剧烈震荡尾盘跳水,上证50ETF报收2.728元,下跌3.12%,50ETF即便买入2月2800期权合约也暴跌91.74%,报0.0048元。

曹扬慧分析了该期权跌幅较大的原因。 一是由于标的价格下降,期权从实值期权变成了虚值期权。 二是期权抑制波动率从昨天的48.68%下跌到32.76%。 目前,这个期权合约只有时间价值,没有内在价值,明天到期。

曹扬慧特别指出,2月27日即本周三是2月合约到期日,如果50ETF基金明日收盘价低于2.8元,到期时期权价值将下跌0。

“建议投资者保持冷静,多采用次月和季度月期权,尽量不购买即将到期的深虚期权,构建投资组合策略。 ”曹扬慧说。

50ETF期权是目前场内唯一的股票期权品种,随着投资者对期权产品越来越熟悉,2018年上证50ETF期权市场规模稳步增长。 交易所数据显示,截至2018年底,上证50ETF期权投资者账户总数为30.78万户,年内新增4.96万户,月新增4130户。

但期权风险与收益并存,在享受潜在高收益的同时,也承担着较大的价格风险,不是一般投资者能控制的投资品种。

2月26日,上海证券交易所期权交易官方发布平台“上海证券交易所期权屋”宣布,期权的本质是风险管理工具而不是投机工具。 投资者要客观判断行情,把期权作为优化资产组合配置的工具,把风险控制作为第一要务,注意期权仓位控制,时刻保持止损意识,防控相关风险,合理进行交易